相続税の延納とは

相続税の延納とは、簡単に言うと相続税の分割払いです。

相続税の納付が困難な場合に分割して毎年少しずつ支払うことができる制度です。

相続税は金銭での一括納付が原則です。

しかも、相続が発生してから10か月以内に納付しなければなりません。

相続財産のほとんどが不動産である場合など、相続税が多額であるにもかかわらず、納税資金にできる財産が不足している場合があります。

このような場合に利用できるのが相続税の延納制度です。

しかし、申請すれば誰でも延納が認められるわけではありませんし、デメリットもあります。

今回は、相続税の延納制度の概要や申請方法、デメリットなどについてわかりやすく解説していきたいと思います。

相続税の延納が認められるための条件

延納が認められるための条件は、主に次の4つです。

①相続税額が10万円を超えている

相続税の延納申請は個々の相続人ごとに行いますので、ここで言うところの相続税額は、個々の相続人の納付すべき相続税額のことです。

つまり、相続税の総額が10万円を超えていても、申請者である相続人の相続税額が10万円を超えていなければなりません。

② 相続税の納付期限までに「延納申請書」及び「担保提供関係書類」を提出できる

このうち延納申請書に添付する主な書類は次のものです。

・「金銭納付を困難とする理由書」

金銭で納付することが困難な理由を、前年の確定申告書や自分自身の預金通帳のコピーなどを添付して細かく記載します。

・「担保目録及び担保提供書」

延納を申請する場合に必要な担保を記載する書類で、担保として提供する財産に関する書類の提出が必要です。

③相続税額が金銭で納付することが困難な額である

相続税額が10万円を超えていても、それが申請者にとって本当に金銭納付が困難な金額でなければ延納は認められません。

具体的には、相続財産や自分自身の財産のうち換金可能なものは換金して充当しても、まだ払えない部分が金銭で納付することが困難な額ということになります。

なお、直近の生活費など一定の資金を残しておくことは認められます。

④延納税額(相続税額+利子税額)に相当する担保が用意できる

担保として認められるのは「国債、地方債、社債」などの有価証券や、「土地」「建物、登記船舶」といった不動産価値のあるものです。

なお、延納税額が100万円以下で、延納期間が3年以下である場合は担保を必要としません。

また、相続人が相続または遺贈で取得した財産に限らず、相続人自身の財産や共同相続人または第三者が所有している財産であっても担保として提供することができます。

相続税延納の期間および利子税

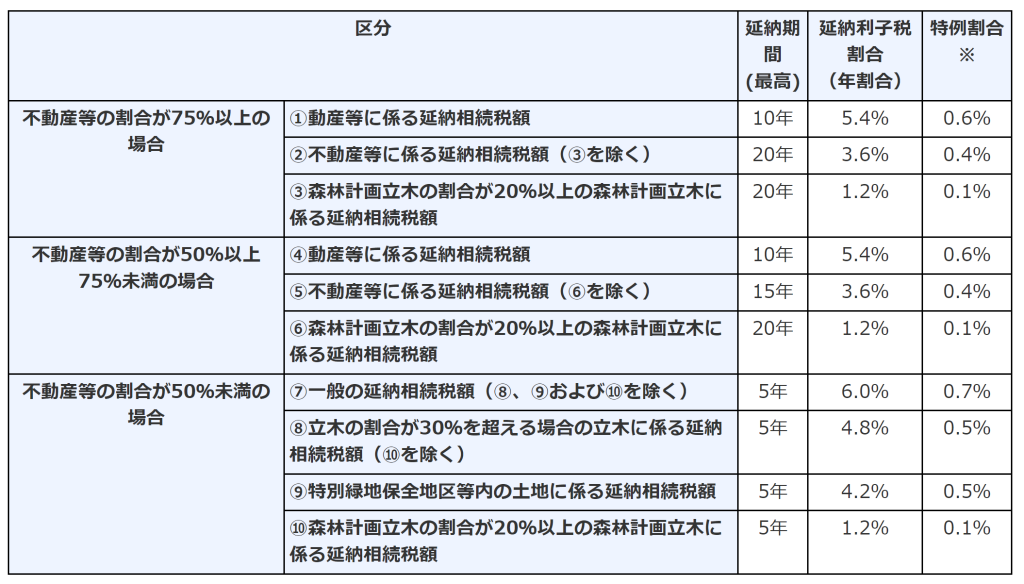

相続税の延納期間は、5年から最長20年となっており、相続財産に含まれる不動産などの割合に応じて決まります。

また、延納は実質的に国からの借入ですので、延納期間内においては「利子税」とよばれる、利息に相当する支払いが生じます。

利子税についても相続財産に含まれる不動産などの割合に応じて決まり、年1.2%から6.0%までの範囲で定められています。

なお、市中金利との均衡を保つために一定の条件を満たす場合には、特例割合と呼ばれる利率が適用されます。

近年では例年この特例割合が適用されており、令和4年についても、この特例割合が適用されます。

しかし、今後状況が変わることも想定されますので、実際に延納申請を行う際には、税理士や税務署に確認するようにしましょう。

延納期間、延納利子税割合、特例割合についての詳細は次の表のとおりです。

【特例割合とは?】

市中金利との均衡を保つために、各年の延納特例基準割合と呼ばれる割合が7.3%に満たない場合の利子税の割合は、次の算式により計算される特例割合が適用されます。

延納利子税割合(年割合) × 延納特例基準割合 ÷ 7.3%

なお、0.1%未満の端数は切り捨て、その割合が0.1%未満の割合である場合は年0.1%

【延納特例基準割合とは?】

各分納期間の開始の日の属する年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年0.5%の割合を加算した割合をいいます。

なお、令和4年1月1日現在の延納特例基準割合は0.9%となっています。

相続税延納のデメリット

相続税の延納制度にはデメリットもあります。

上述の利子税がかかるという点はもちろんのことですが、

申請書類の作成に手間や専門知識を要することもデメリットと言えるでしょう。

国税庁が作成している非常に良くできたマニュアルもありますが、いかんせんそもそもの考え方や計算方法が難解であるため,、わかりやすさには限界があります。

その分厚いマニュアルを読み込んで必要な書類を作りこんでいくといのはとても難儀な作業です。

また、税理士に依頼することもできますが通常は十数万円からのオプション料金になっていますので、追加の費用がかかってしまいます。

相続税延納の申請方法

相続税の延納を申請するときは、まず必要書類を作成し、相続税の申告期限、つまり相続開始から10か月以内に税務署へ申請書および添付書類を提出します。

なお、相続税の申告書を先に提出しているか、あるいは同時に提出する必要がありますので注意が必要です。

物納との違い

物納とは、延納を利用しても相続税全額を払うことが困難な場合に、金銭に代えて不動産などの特定の相続財産をもって相続税を納付する方法を言います。

延納も難しい場合に用いられる最後の手段であるというところがポイントです。

なお、物納は所得税や法人税、消費税など他の国税については認められておらず、相続税特有の制度となっています。

まとめ

相続税の延納申請書は相続税の申告期限までに税務署に提出する必要があります。

相続発生から10か月という期限は、決して余裕のあるものでは無く、相続税の申告書の提出だけでも期限内に提出するというのは大変なことです。

ましてや、申告書に加えて延納申請書とその添付書類まで作成して提出するといのは非常に困難なことです。

延納申請の必要がある場合には、迷わずに相続専門の税理士に相談することをおすすめいたします。

当事務所は相続専門の税理士事務所です。

無料相談も承っておりますのでぜひお気軽にお問い合わせください。

無料相談を実施しています

お気軽にご連絡ください

TEL:0120-93-8899

(平日・土曜9:00~18:00)

※お伺いした情報を外部に漏らすことはいたしません。

※営業のお電話は固くお断りします。